こんにちは、終活だよドットコムの運営者の終活・相続・不動産の専門家カズです。

マンションを売りたいけれど、最終的にいくら手元にお金が残るのか不安で夜も眠れないなんてことはありませんか。

実は、マンション売却費用のシュミレーションを自分で行うことで、将来の資金計画に関するモヤモヤはスッキリと解決できるんですよ。

ネットで調べるとエクセルでの計算方法や内訳の見方、あるいは仲介手数料の相場など情報が多すぎて迷ってしまいますよね。

でも安心してください。この記事を読めば、税金や諸経費、さらには引越し代まで含めたマンション売却費へのシュミレーションが誰でも簡単にマスターできるようになります。

難しい譲渡所得税の仕組みや、取得費がわからないときの裏ワザも専門家の視点で分かりやすくお伝えします。私と一緒に、大切なわが家を最高の条件で手放すための準備を始めていきましょう。

読者の皆さんが一円でも多く手残りを増やせるよう、ユーモアを交えながら誠心誠意サポートさせていただきますね。

自分で1社ずつ電話する手間を省いて、たった60秒の入力でマンションに強い会社を比較しませんか?手残りを最大化させる第一歩は、正しい査定額を知ることから始まります。

コンサルタント @KAZU

コンサルタント @KAZU不動産売却は、単に高く売るだけでなく「いかに支出を抑えるか」が勝負です。特に税金の特例や減価償却の仕組みを正しく理解するだけで、手残り額が数百万円単位で変わることも珍しくありません。初心者の方こそ、事前のシミュレーションで「出口戦略」を明確にすることが、将来の安心に繋がりますよ。

- 仲介手数料や税金の正確な計算方法

- 手残りを最大化するための控除の活用術

- エクセルなどを使ったシミュレーション手順

- 失敗しないためのスケジュールの立て方

マンション売却費用のシュミレーションと必要な内訳

マンションを売却する際には、目に見える手数料から意外と忘れがちな税金まで、多岐にわたるコストが発生します。ここでは、正確なシミュレーションを行うために欠かせない各項目の内訳と、それぞれの計算ルールについて詳しく解説していきますね。

3000万円控除と住宅ローン控除、どちらを選ぶかで数百万円の差が出ます。まずは概算ではなく、正確な取得費を確認することから始めましょう。書類一枚があなたの資産を守る強力な武器になります。

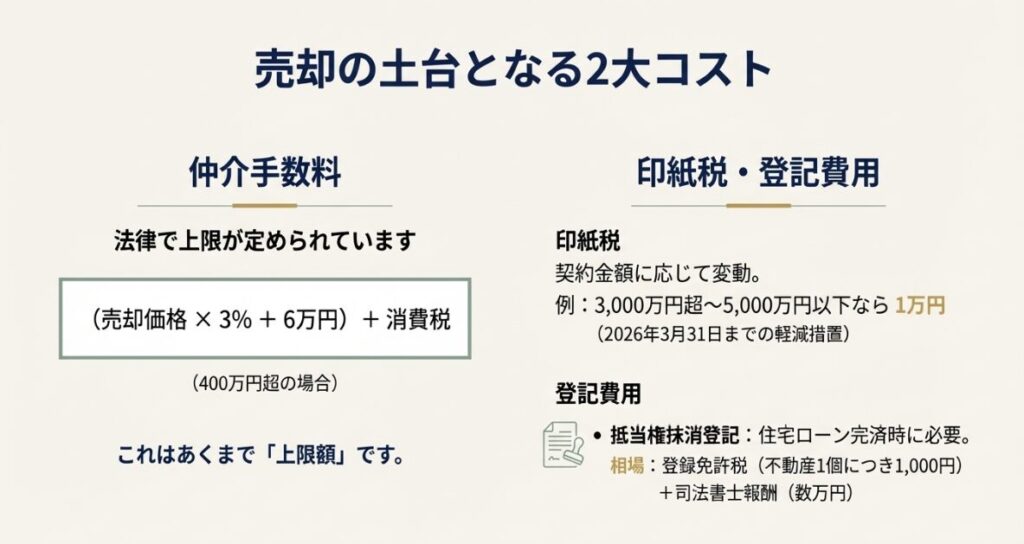

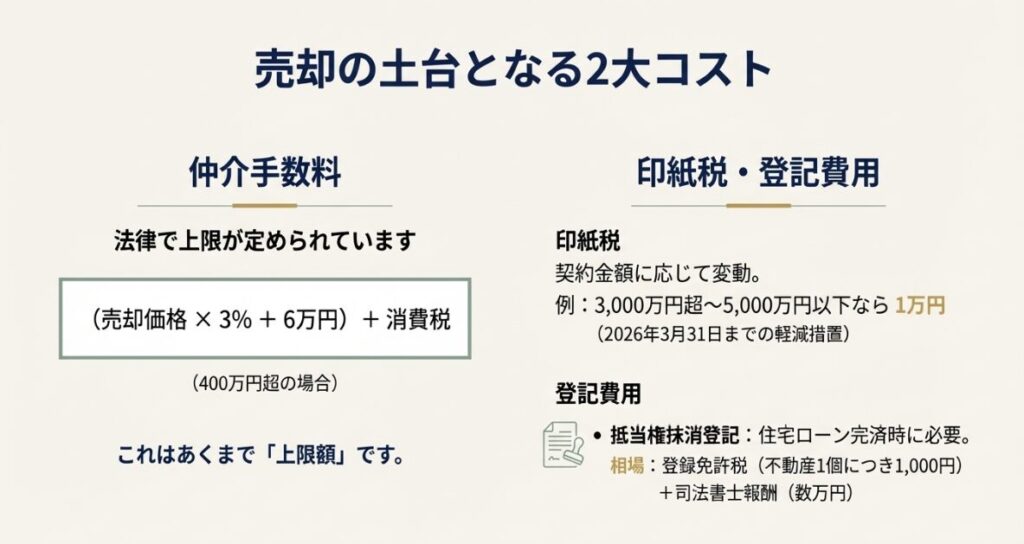

仲介手数料の計算方法と上限額に関する法的ルール

不動産会社に支払う仲介手数料は、売却コストの中で最も大きな割合を占めるものです。これは宅地建物取引業法によって「上限額」が決められており、一般的には以下の速算式で算出されます。あくまで一般的な目安ですが、400万円を超える取引の場合、(売却価格 × 3% + 6万円) + 消費税という計算になります。

仲介手数料の累進構造を知ろう

実はこの「3%+6万円」という式、実は計算を楽にするためのショートカットなんです。

本来は、売却価格を3つの階層に分けて計算し、それらを合算するという少し面倒な手順を踏みます。シミュレーションの際には、以下の表を参考にしてみてくださいね。

| 売却価格の区分 | 適用される料率(税抜) | 速算式(税抜) |

|---|---|---|

| 200万円以下の部分 | 5% | 価格 × 5% |

| 200万円超〜400万円以下の部分 | 4% | 価格 × 4% + 2万円 |

| 400万円超の部分 | 3% | 価格 × 3% + 6万円 |

注意したいのは、この金額はあくまで法律上の「上限」であるということです。最近では手数料定額制や割引を売りにする会社も増えていますが、一方で「両手取引」を狙った囲い込みのリスクも存在します。

コストを抑えることも大切ですが、信頼できるパートナーを選ぶことが結果的に高値売却に繋がり、手残りを増やす近道になることも覚えておいてくださいね。

印紙税の軽減措置や登記にかかる登録免許税の相場

売買契約書を交わす際には、印紙税を納める必要があります。これは契約金額に応じて決まりますが、現在は2026年3月31日まで軽減措置が適用されているため、通常よりも安い税額で済みます。

例えば、3,000万円超〜5,000万円以下の物件なら1万円、5,000万円超〜1億円以下なら3万円となります。

登記費用の内訳と司法書士報酬

また、登記費用として司法書士に支払う報酬と登録免許税も必要です。住宅ローンを完済した際の「抵当権抹消登記」や、引っ越し等で住所が変わっている場合の「住所変更登記」などが発生します。

登録免許税は不動産1個につき1,000円と安価ですが、司法書士への報酬は数万円単位でかかるため、余裕を持って見積もっておきましょう。

マンションの場合、「建物」と「敷地権(土地)」が別々にカウントされるため、抵当権抹消の登録免許税は最低でも2,000円からとなります。大規模なマンションで土地が複数に分かれている場合は、その分だけ税額が増える仕組みです。

取得費が不明な場合の5%ルールと減価償却の計算

税金の計算で最も頭を悩ませるのが「取得費」です。取得費とは、そのマンションをいくらで買ったかという費用ですが、建物の場合は経年劣化に合わせて価値を差し引く「減価償却」の計算が必要になります。

マイホーム(鉄筋コンクリート造)の場合、償却率は0.015を用いて計算します。

減価償却費の計算式

シミュレーションをより正確にするためには、以下の式で建物の価値を計算し直す必要があります。

減価償却費 = 建物購入価格 × 0.9 × 0.015 × 経過年数

例えば、2,000万円の建物部分を10年所有していた場合、約270万円が価値から差し引かれます。つまり、購入時と同じ価格で売れたとしても、税務上は「270万円の利益が出た」とみなされるわけです。

ここがマンション売却の落とし穴なんですね。まずはマンション査定のおすすめサービスを利用して、現在の市場価値を把握することから始めましょう。

購入時の契約書を紛失してしまった場合、売却価格の5%を取得費とする「概算取得費」が適用されます。しかし、これでは利益が過大に計上され、税金が跳ね上がるリスクがあるため注意が必要です。

もし契約書が見つからなくても、住宅ローンの返済履歴や当時のパンフレット、通帳の出金記録などが証拠として認められる可能性があります。

専門家である私からのアドバイスとしては、まずは家中の書類を徹底的に探すことです。ここで実額の証明ができるかどうかで、手残り金額が数百万円単位で変わることもあるんですよ。

譲渡所得税などの税金が決まる所有期間と税率の差

マンションを売って利益が出た場合、その利益(譲渡所得)に対して所得税と住民税がかかります。この税率は、マンションを所有していた期間によって大きく異なります。

判定基準は「売却した年の1月1日時点」での所有期間となるため、単純な入居期間ではない点に注意してください。

| 所有期間の区分 | 所得税(復興特別所得税含む) | 住民税 | 合計税率 |

|---|---|---|---|

| 短期譲渡(5年以下) | 30.63% | 9% | 39.63% |

| 長期譲渡(5年超) | 15.315% | 5% | 20.315% |

| 10年超所有の軽減 | 10.21%(6千万まで) | 4% | 14.21% |

5年を超えるかどうかで税率が約2倍も変わるため、売却のタイミングは非常に重要です。売却益が大きくなりそうな場合は、税理士などの専門家にあらかじめ相談しておくと安心です。

「どの税理士に相談すればいいかわからない…」という方は、まずは無料で専門家を探せるサービスを活用してみるのも一つの手ですよ。

5年を超えるかどうかで税率が約2倍も変わるため、売却のタイミングは非常に重要です。「あと1ヶ月待てば長期譲渡だったのに!」という悲劇を避けるためにも、登記簿上の取得日を必ず確認しておきましょう。

最終的な判断は、税理士等の専門家に相談することをおすすめします。

3000万円特別控除のメリットと適用するための条件

多くの売主さんにとって最強の節税ツールとなるのが、マイホームを売った際の「3,000万円特別控除」です。これは、所有期間に関わらず譲渡所得から最大3,000万円を差し引ける制度です。

極端な話、利益が3,000万円以内であれば、譲渡所得税はゼロになります。

ただし、適用を受けるためには「現在住んでいること」や「以前住んでいた場合は住まなくなった日から3年目の年末までに売ること」などの条件があります。また、過去にこの特例を受けていないか等のチェックも必要です。シミュレーション上は非常に有利に働きますが、確定申告が必須となるため、忘れずに行いましょう。(出典:国税庁『マイホームを売ったときの特例』)

「自分のマンションがいくらで売れるか」が分からなければ、控除の効果も計算できません。マンション専門の査定サイトを使って、まずは高値で売れる可能性を探ってみましょう。たった60秒の入力で、優良な9社から回答がもらえます。

\全国対応・分譲マンションに特化!最大9社査定額を一括で比較/

住宅ローン控除との併用制限や買い替え特例の注意点

住み替えを検討している方は、新居で購入時に受ける「住宅ローン控除」との関係に注意が必要です。

実は、旧居の売却で3,000万円特別控除を受けると、新居での住宅ローン控除が一定期間(入居年とその前後2年)受けられなくなるというルールがあるのです。

「売却の税金をゼロにする」のと「新居のローン控除で毎年節税する」のと、どちらがお得かは住宅ローンの借入額や売却益の大きさによって決まります。まずは両方のパターンでシミュレーションを比較することが大切です。

他にも「買い替え特例」など課税を将来に先送りできる制度もありますが、これは将来売却する際の税負担が重くなるため、慎重な検討が必要です。

正確な情報は国税庁の公式サイト等を確認しつつ、自分の状況に合った出口戦略を立てていきましょう。また、具体的な手続きについては、相続不動産の売却ガイドも役立つはずです。

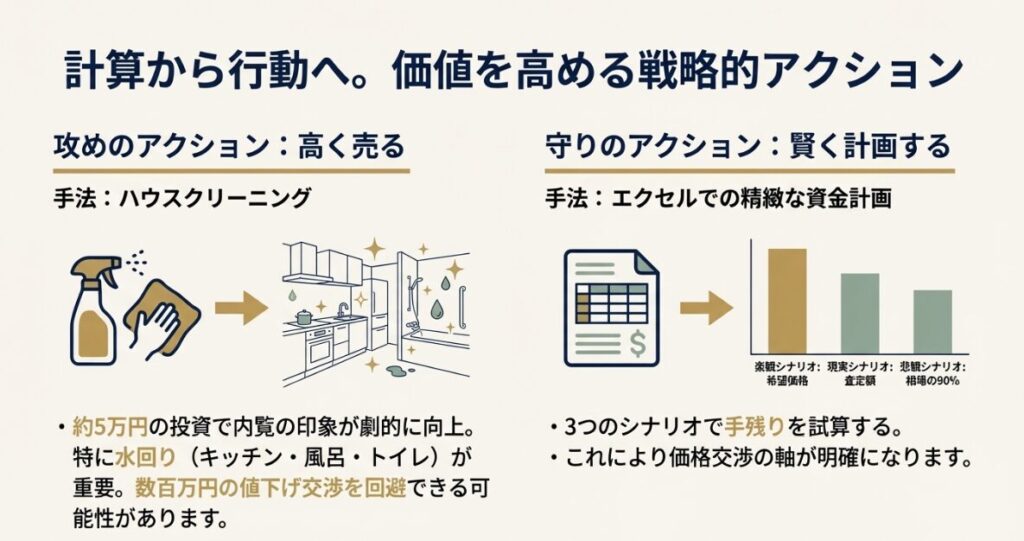

資金計画を立てる際は、単なる「期待」ではなく「現実的な数字」を積み上げることが不可欠です。私自身、多くの相談を受けてきましたが、成功する方は必ず「もし希望価格より200万円安く売れたら?」

というワーストケースを想定されています。守りのシミュレーションこそが、攻めの売却を実現する土台になるのです。

マンション売却費用のシュミレーションで手残りを増やす

諸経費の構造が理解できたら、次は実践編です。具体的にどうやってシミュレーションを行い、どのようにして手残りを最大化させていくべきか、その具体的な戦略を伝授します。

ここからは、実務的なステップを追いながら解説していきますね。

住民税の支払いは売却の翌年にやってきます。手元にお金があるうちに、あらかじめ納税分を別口座に分けておくのが賢い方法です。思わぬ出費で慌てないよう、未来の自分への貯金として管理してくださいね。

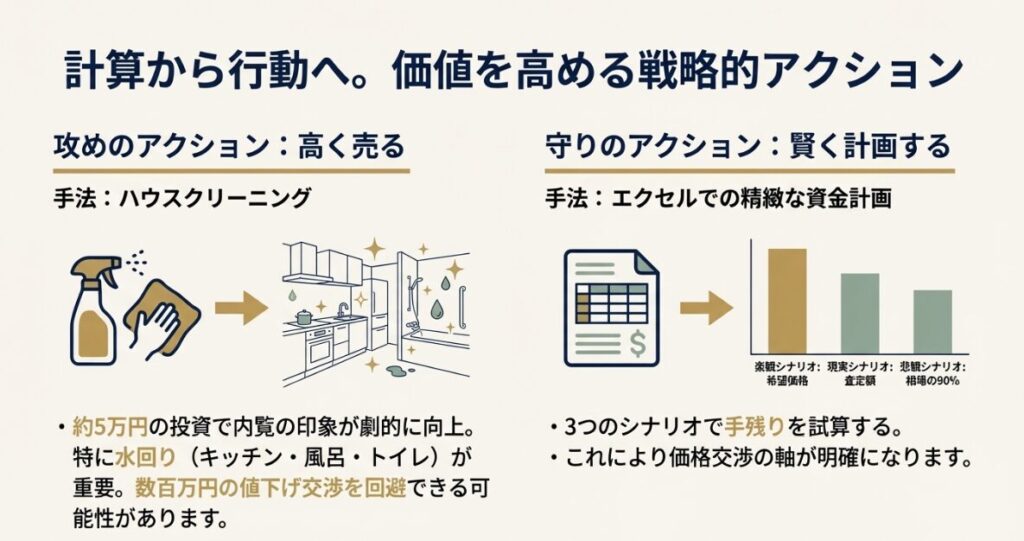

エクセルを活用した精緻な資金計画シートの作成術

ウェブ上の簡易シミュレーターも便利ですが、より正確な計画を立てるならエクセルで独自のシートを作るのが一番です。売却価格、取得費(減価償却後)、仲介手数料、税金、ローン残債、さらには引越し費用といった項目を一列に並べ、数値を変動させてみましょう。

シミュレーションで比較すべき3つのシナリオ

- 楽観シナリオ:希望価格で売れた場合。手残りで新居のオプションを充実させる。

- 現実シナリオ:周辺相場(査定額)で売れた場合。標準的な住み替え計画。

- 悲観シナリオ:相場の90%程度まで下がった場合。ローン完済が可能かどうかのデッドライン。

例えば、「4,500万円で売れた場合」と「4,200万円に値下げした場合」の2パターンを比較するだけで、自分の許容範囲が明確になります。計算式に不安がある場合は、専門家に項目を埋めてもらうのも手です。

数字を可視化することで、不動産会社との価格交渉でも自信を持って対応できるようになりますよ。

引越し費用や仮住まいの確保にかかる予算の目安

売却費用として意外と見落としがちなのが、ロジスティクスに関わるコストです。引越し費用は時期によって天国と地獄ほどの差があります。

特に3月〜4月の繁忙期は、通常期の2〜3倍に跳ね上がることも珍しくありません。ファミリー層なら、20万円〜30万円程度は見ておいた方が無難でしょう。

仮住まいが必要なケースのコスト圧縮術

新居への入居タイミングが合わない場合の「仮住まい費用」も計算に入れておく必要があります。一般の賃貸だと数ヶ月の入居でも敷金・礼金、仲介手数料がかかり、大きな出費となります。

そこで私のおすすめは「UR賃貸」です。礼金・手数料が不要で、短期解約の違約金も発生しないことが多いため、初期費用を数十万円単位で抑えることができます。

引越し費用は、複数の業者を比較するだけで数万円から十万円単位で安くなることがあります。自分で1社ずつ電話するのは大変ですが、一括見積もりならラクに最安値を見つけられますよ。

ハウスクリーニングで内覧の印象を良くして高く売る

手残りを増やすための投資として、私が最もおすすめするのがハウスクリーニングです。特に水回り(キッチン、風呂、トイレ、洗面)をプロの技術でピカピカに磨き上げてもらうと、内覧時の第一印象が劇的に向上します。

費用は5万円前後ですが、それによって数百万円の値下げ交渉を回避できるなら、これほどコスパの良い投資はありません。

「自分で掃除すればいいや」と思うかもしれませんが、プロの洗剤と機材による仕上がりは別次元です。特に鏡のウロコ取りやレンジフードの油汚れは、買主さんが細かくチェックするポイントですよ。

一方で、フルリフォームはおすすめしません。買主さんは「自分好みに変えたい」と思っていることが多いからです。

最低限のクリーニングと、不用品の処分(片付け)を徹底するだけで、マンションの価値は十分に引き出せます。賢くお金を使って、高値売却を目指しましょう。

確定申告の手続きと住民税が課税されるタイミング

売却が完了しても、本当の終わりは「確定申告」です。売却した翌年の2月16日から3月15日の間に申告を行います。所得税はこの時に納付しますが、住民税はさらに遅れて「売却した翌年の6月以降」に納付書が届きます。

納税資金の管理は徹底的に

住民税は4回に分けて支払うことができますが、忘れた頃にやってくる高額な請求に驚く売主さんは非常に多いです。シミュレーションで算出した税額分は、絶対に手をつけずに残しておきましょう。

具体的な申告手順はマンション売却の確定申告ガイドで詳しく解説していますので、参考にしてくださいね。最後までしっかりと資金管理をすることが、プロフェッショナルな売却の秘訣です。

マンション売却費用のシュミレーションについてよくあるご質問FAQ

マンション売却費用のシュミレーションの重要事項

マンション売却は、一生に何度もない大きな取引です。だからこそ、表面上の売却価格に一喜一憂するのではなく、諸経費や税金を差し引いた「手残り」にフォーカスした緻密な戦略が必要となります。

今日学んだシミュレーションの手法を駆使して、納得のいくゴールを目指してくださいね。

マンション売却は準備が8割です。シミュレーションで最悪のケースを想定しておけば、価格交渉の際も冷静に判断できます。焦らず、一歩ずつ計画を進めていきましょう。私と一緒に最高の結果を目指しましょう。

大切な資産を次の方へ繋ぐこのプロセスが、あなたにとって新しい人生の素晴らしいスタートになることを心から応援しています。正確な計算と早めの準備が、最高の結果をたぐり寄せます。

もし不安なことがあれば、いつでも信頼できる専門家に相談してくださいね。

最後になりますが、手残りを1円でも多く増やすために、まずはマンション専門の査定で「本当の価値」を把握することから始めましょう。

自分で1社ずつ電話する手間をかけずに、優良な9社を比較するのが一番ラクで確実ですよ。

たった60秒で完了!マンション専門9社に無料一括査定を依頼する

\全国対応・分譲マンションに特化!最大9社査定額を一括で比較/

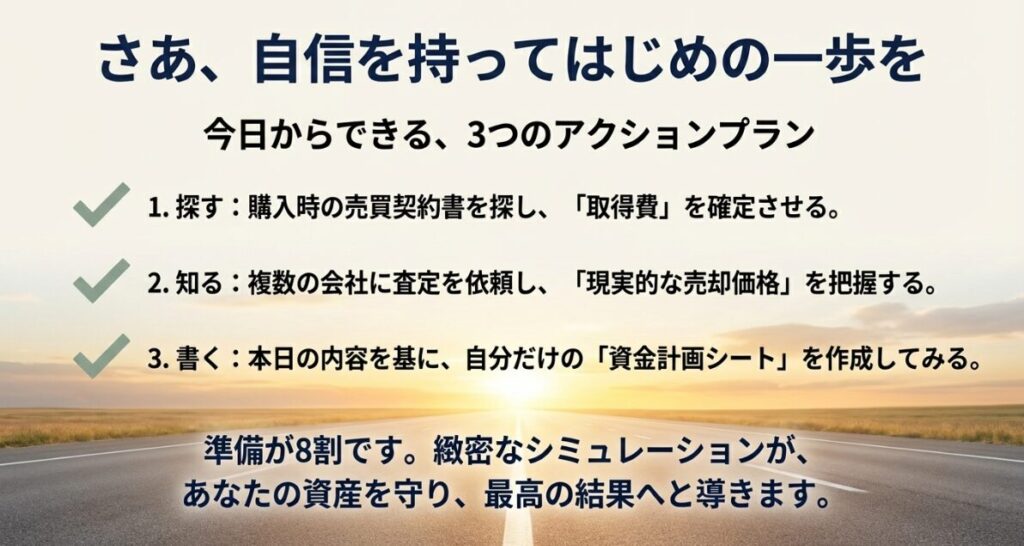

今日からできるアクションプラン

- 権利証や当時の売買契約書を引っ張り出し、購入時の「正確な取得費」を確認する

- 複数の不動産会社から査定を取り、現実的な「売却予想価格」を3パターン設定する

- エクセルやノートを使って、手数料と税金、ローン残債を引いた「手残り予測」を書き出す

さあ、準備は整いました。理想の住み替えや資産整理に向けて、自信を持って一歩を踏み出しましょう!

▼あわせて読みたい関連記事▼