こんにちは、終活だよドットコムの運営者で、終活・相続・不動産の専門家のカズです。

マンション売却後の手続きで、多くの方が頭を悩ませるのが税金の申告ではないでしょうか。マンション売却の確定申告を自分でするには、何から手をつければ良いか不安になりますよね。

この記事を最後まで読めば、複雑な税務もスムーズに理解して無事に申告を終えられるようになります。マンション売却の確定申告を自分でするハードルを下げ、賢く節税して手元に残るお金を最大化させましょう。

取得費が不明な場合の対処や、3000万円特別控除と住宅ローン控除の併用、さらにはe-Taxの使い方といった、皆さんが気にするポイントを網羅的に解説していきます。

1社ずつ電話して査定依頼するのは時間のムダ。スモーラならマンションに強い最大9社へまとめて依頼でき、一番高く売れる会社がすぐに見つかります。

マンション専門9社に一括無料査定依頼で高値売却を目指す

コンサルタント @KAZU

コンサルタント @KAZU不動産売却の申告は、購入時の契約書探しから始まります。建物の減価償却など計算は複雑に見えますが、国税庁のサイトを使えば意外とスムーズです。まずは手元の資料を整理して、特例の対象かを確認しましょう。

不動産売却の税務は準備が9割!まずは購入時の契約書を引っ張り出すことから始めましょう。書類さえあれば、実はパズルのように数字をはめるだけなんですよ。

- 自分での申告が必要なケースと不要なケースの正確な判断基準

- 節税の要となる3000万円特別控除などの特例適用のルール

- e-Taxを利用して自宅から簡単に税額計算と提出を行う具体的手順

- 必要書類を紛失した場合のリカバリー方法と税理士への依頼目安

マンションを売却して確定申告を自分でする際の基礎知識

不動産売却の税務は、人生で何度も経験するものではないからこそ、最初の全体像把握が肝心です。専門家の私と一緒に、一つずつ紐解いていきましょう。

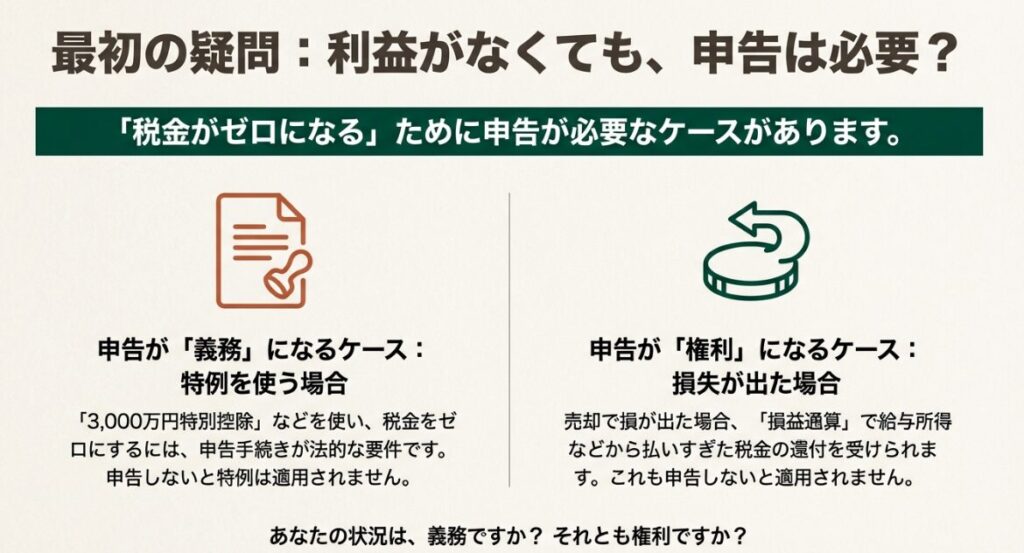

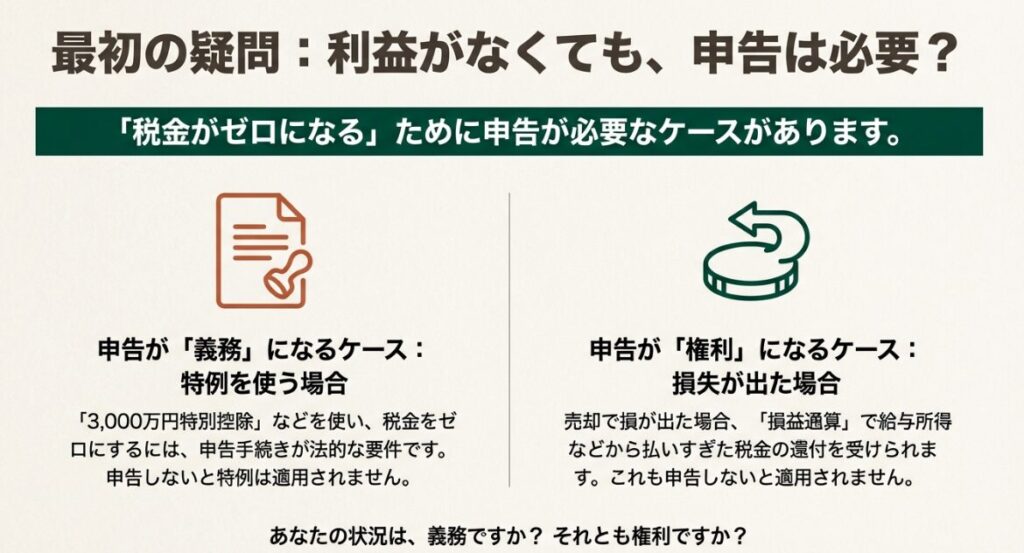

利益なしでも申告が必要なケースと判断基準

マンションを売った際に「利益が出ていないから何もしなくていい」と考えるのは非常に危険です。確かに譲渡所得、つまり売却益が発生しなければ所得税はかかりません。

しかし、マイホームを売った際の3,000万円特別控除などの特例を適用したい場合は、たとえ税額がゼロになっても確定申告が必要です。

特例適用は「申告」が法的要件

この手続きを怠ると、後から税務署に特例を認められず、多額の課税通知が届くケースも珍しくありません。税務署から見れば、あなたが特例を使いたいのか、単に申告を忘れているのかは判断できないからです。

「税金を払わなくて済むようにするために、申告という手続きが必要」というパラドックスがあることを覚えておいてください。

損失が出た時の「権利」としての申告

また、売却で損失が出た場合でも、給与所得など他の所得と相殺する「損益通算」を行うには、自ら申告を行う権利を行使しなければならないのです。これをしないと、納めすぎた所得税が戻ってきません。

まずは自分の取引が、義務としての申告なのか、還付を受けるための申告なのかを明確に切り分けましょう。正確な情報は公式サイトをご確認ください。

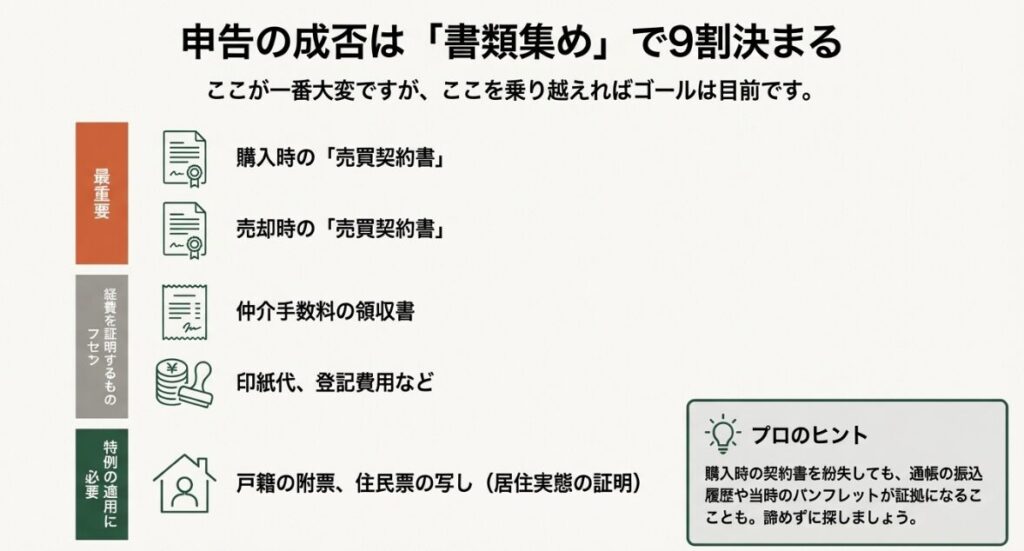

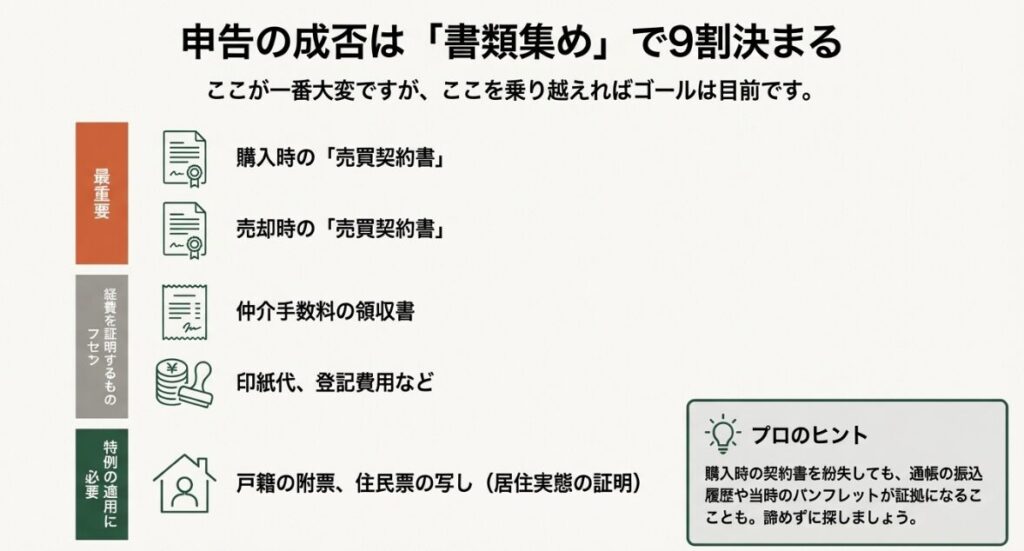

申告に必要な書類の集め方と事前準備のコツ

自分での申告を成功させる鍵は、作業の8割を占めると言っても過言ではない「書類収集」にあります。ここが最も泥臭い作業ですが、ここを乗り越えればゴールは見えたも同然です。

必須書類のチェックリスト

最も重要なのは、その物件を買った時の売買契約書と、売った時の売買契約書です。これらがなければ、いくらで買っていくらで売ったのかを証明することができません。

仲介手数料の領収書や印紙代、さらには固定資産税の精算書なども、利益を圧縮して税金を安くするための大切な経費資料となります。

| 書類カテゴリー | 具体的な書類名 | 目的・使途 |

|---|---|---|

| 収入証明 | 譲渡時の売買契約書、精算書 | 売却価格(収入)の確定 |

| 経費証明(取得) | 購入時の売買契約書、領収書 | 取得費(原価)の算出 |

| 経費証明(譲渡) | 仲介手数料領収書、印紙代 | 譲渡費用の算出 |

| 特例要件確認 | 戸籍の附票、住民票の写し | 居住実態の証明 |

もし古い物件で取得費が不明な場合でも、当時のパンフレットや通帳の写しが証拠として認められる場合があります。

早めに法務局で登記事項証明書を取得し、現在の住民票との住所の繋がりを証明できる戸籍の附票なども揃えておくと、作業が一段と楽になりますよ。

なお、不動産が空き家の状態で相続したものである場合は、こちらの岡山市の空き家売却ガイドも参考にしてください。

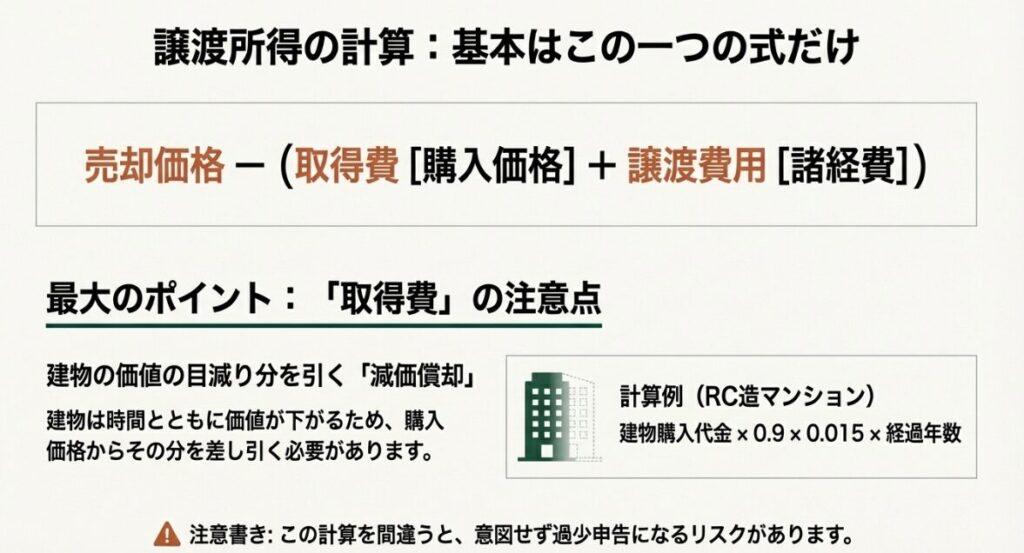

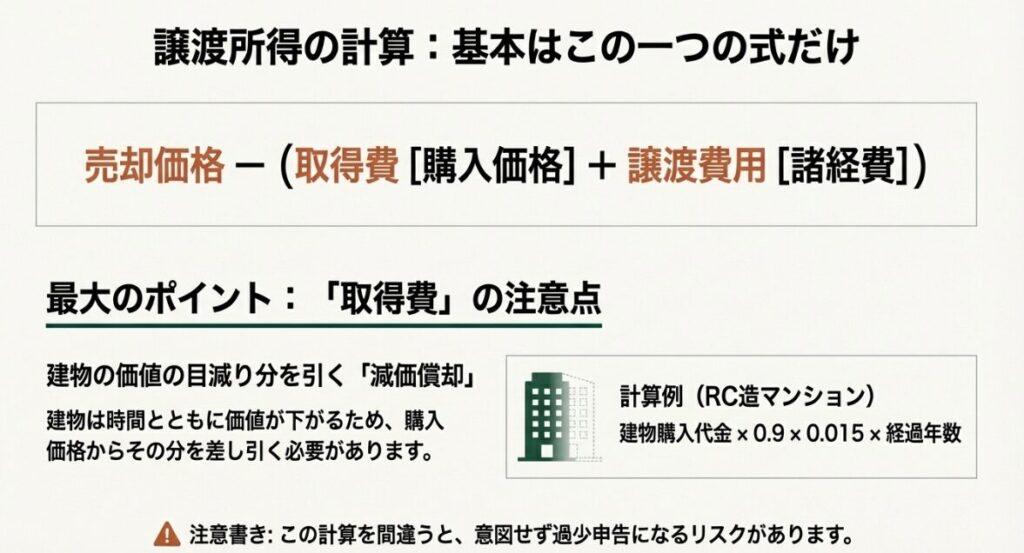

譲渡所得の正確な計算方法と取得費の算定ルール

譲渡所得の計算は「売った金額 - (買った金額 + 経費)」というシンプルな式が基本です。しかし、この「買った金額(取得費)」には少しテクニックが必要です。

建物の価値減少を計算する「減価償却」

建物に関しては「減価償却」という考え方が必要になります。建物は年数が経つごとに価値が減っていくため、購入価格からその分を差し引いた金額を取得費としなければなりません。この計算を間違うと、意図せず過少申告になってしまうリスクがあります。

減価償却費の計算例(RC造マンションの場合):

建物購入代金 × 0.9 × 償却率(0.015) × 経過年数

特に個人間売買などで土地と建物の内訳が不明な場合は、固定資産税評価額の比率で按分するなどの合理的な手法が求められます。

また、譲渡費用として認められるのは、売却のために直接要した費用に限られる点にも注意が必要です。リフォーム代や引越し代などは、原則として経費に含めることができないため、判断に迷う場合は専門家にご相談ください。

計算の基礎となる不動産評価額の調べ方をマスターしておくと、申告書の作成がぐっとスムーズになります。

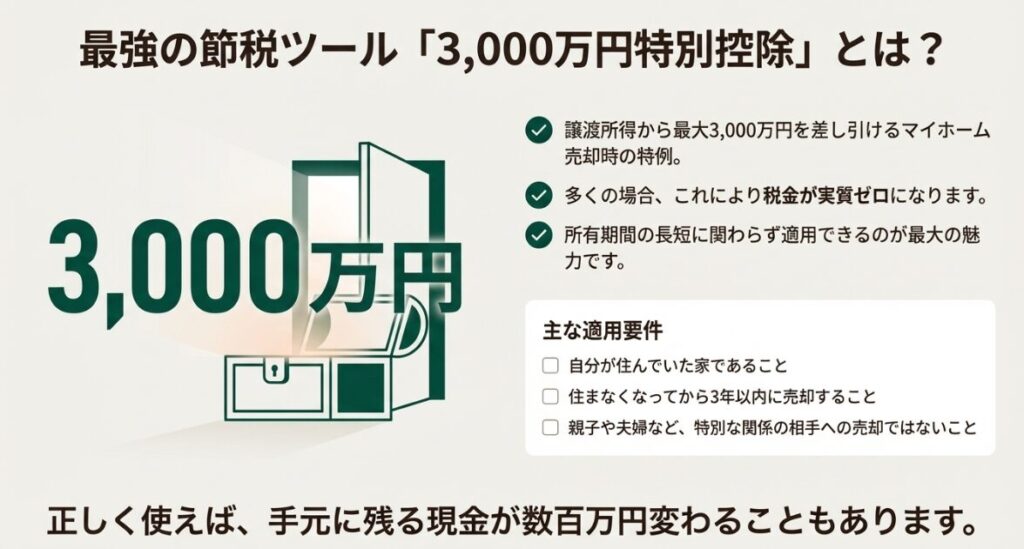

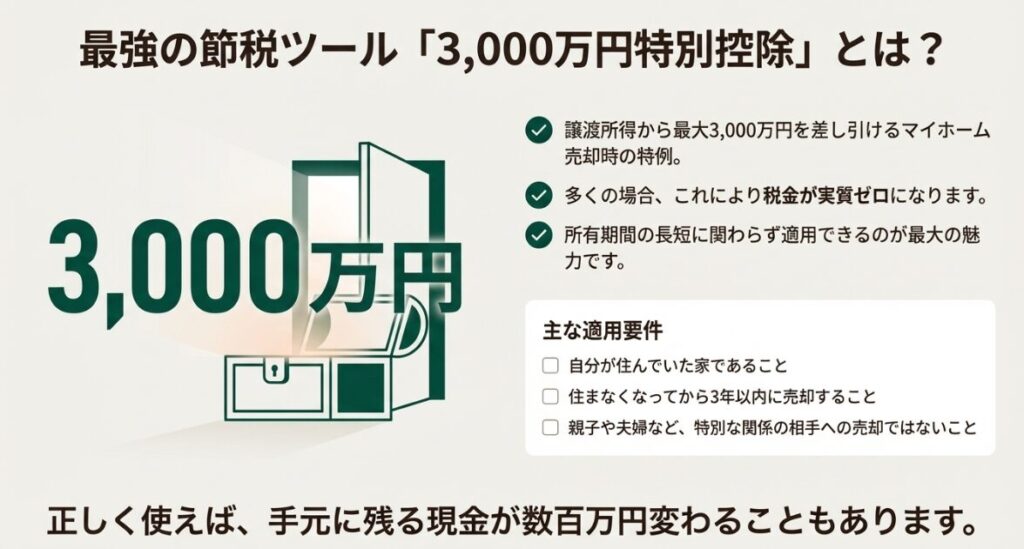

3000万円特別控除などの特例適用のメリット

マイホームを売却した際に最も強力な味方となるのが、譲渡所得から最大3,000万円を差し引ける特例です。これにより、多くのマンション売却では税金が実質ゼロになります。所有期間に関わらず適用できるのが最大の魅力ですね。

適用するための「厳しい」ハードル

ただし、親族間での売買ではないことや、住まなくなってから3年以内の売却であることなど、細かい要件が設定されています。例えば、一時的に賃貸に出していた場合などは、居住用としての実態が問われることもあります。

これらの特例を正しく適用することで、手元に残る現金を数百万円単位で増やすことができるため、要件チェックは入念に行いましょう。

(出典:国税庁「マイホームを売ったときの特例」)

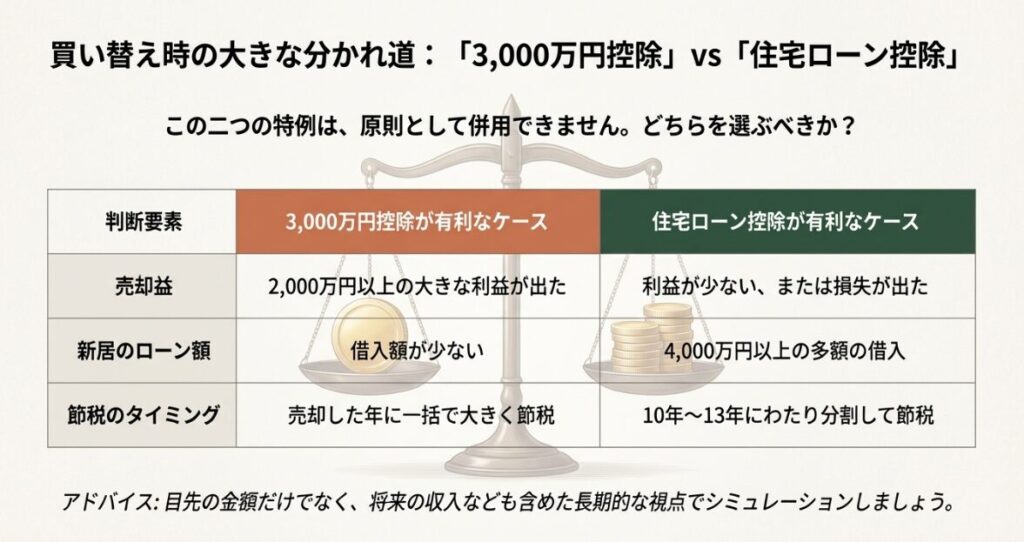

住宅ローン控除との併用や有利不利のシミュレーション

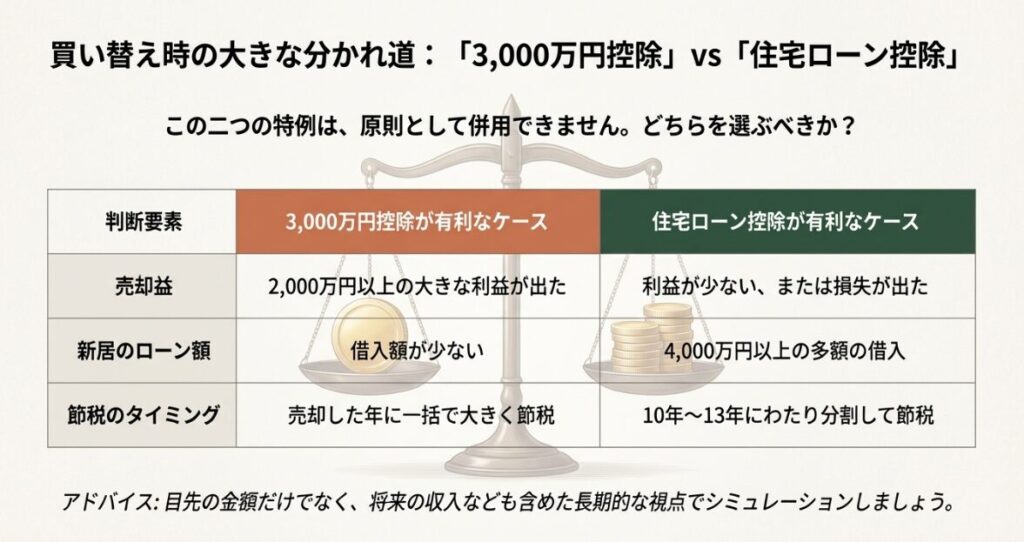

買い換えを検討している方にとって、最大の悩みどころは「売却時の3,000万円控除」と「新居での住宅ローン控除」のどちらを選ぶかという問題です。

実は、これら二つは原則として併用ができません。どちらを選ぶべきかは、売却益の大きさと、新居での借入額のバランスで決まります。

| 判断要素 | 3,000万円控除が有利なケース | 住宅ローン控除が有利なケース |

|---|---|---|

| 売却益(譲渡所得) | 2,000万円以上の大きな利益 | 利益が少ない、または損失 |

| 新居のローン額 | 借入額が少ない | 4,000万円以上の多額の借入 |

| 節税のタイミング | 売却した年に一括で解消 | 10年~13年にわたり分割して減税 |

この判断には、将来の年収予測やローンの金利なども含めた緻密なシミュレーションが不可欠です。目先の還付金だけでなく、長期的なライフプランを見据えた選択を心がけましょう。数値データはあくまで一般的な目安です。

自分で税金を計算しても、物件の価値が低ければ手元に残るお金は増えません。高値売却を狙うなら、まずはマンション査定のプロに今の価値を聞いておきましょう。

マンション専門9社による一括無料査定で最高値を確認する

\全国対応・分譲マンションに特化!最大9社査定額を一括で比較/

マンションの売却に伴う確定申告を自分でする実践手順

全体像が掴めたら、次は具体的な操作です。現在はデジタル化が進み、自宅のパソコンやスマホから簡単に申告できる時代になりました。

節税特例は、自分で申告して初めて使える『権利』。数百万の差が出ることもあるので、面倒くさがらずにシミュレーションすることをおすすめします。

取得費が不明で、売値の5%を原価とする「概算取得費」を使うと税金が非常に高くなります。当時の住宅ローン契約書や銀行の振込履歴、さらには近隣の相場統計などを駆使して実額を立証する努力をしましょう。

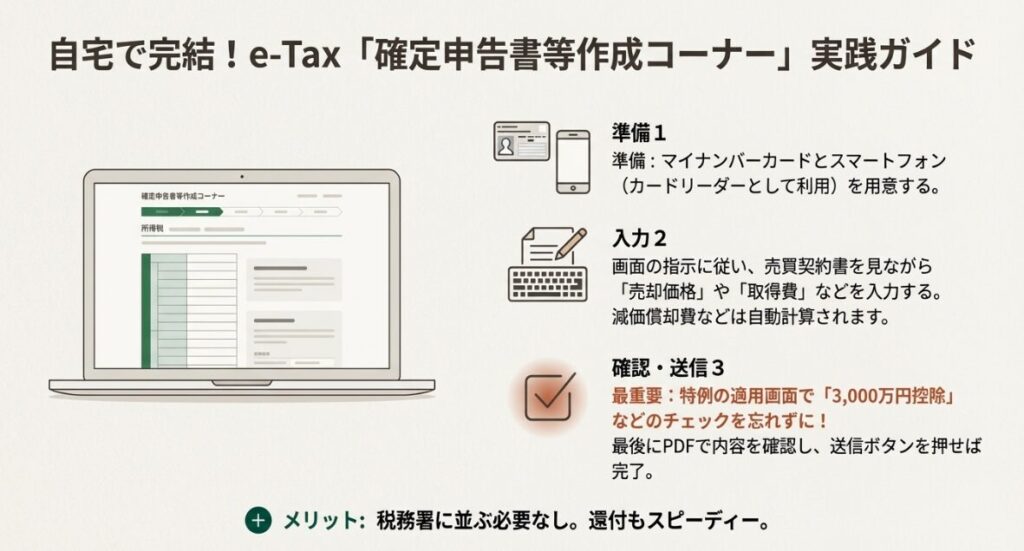

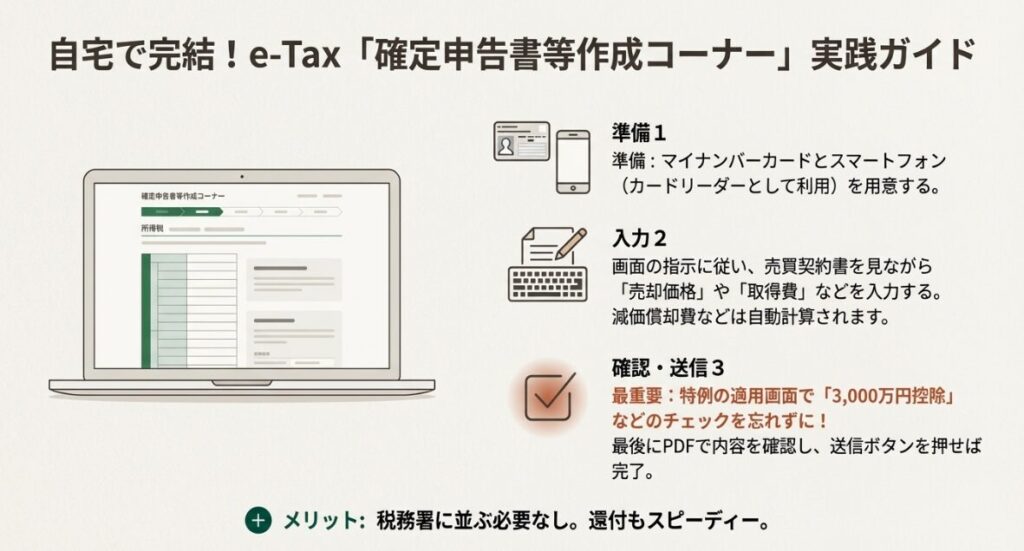

e-taxでの書き方と作成コーナーの操作ガイド

国税庁の「確定申告書等作成コーナー」は、画面の指示に従って数値を入力するだけで自動計算してくれる非常に優秀なツールです。まずはマイナンバーカードを手元に用意し、スマートフォンをカードリーダーとして連携させましょう。

作成コーナーの進め方

収入金額や取得費を項目ごとに入力していくと、減価償却費なども自動で算出されます。特に特例を適用する場合は、入力画面の途中で出てくる「特例の選択」を忘れないようにしてください。

ここでチェックを入れないと、控除が計算に反映されず、思わぬ高額な納税額が表示されて驚くことになります。最後にPDFで内容を確認し、送信ボタンを押せば完了です。税務署に並ぶ手間も省けるため、積極的に活用することをおすすめします。

売却益が出た年のふるさと納税で注意すべきこと

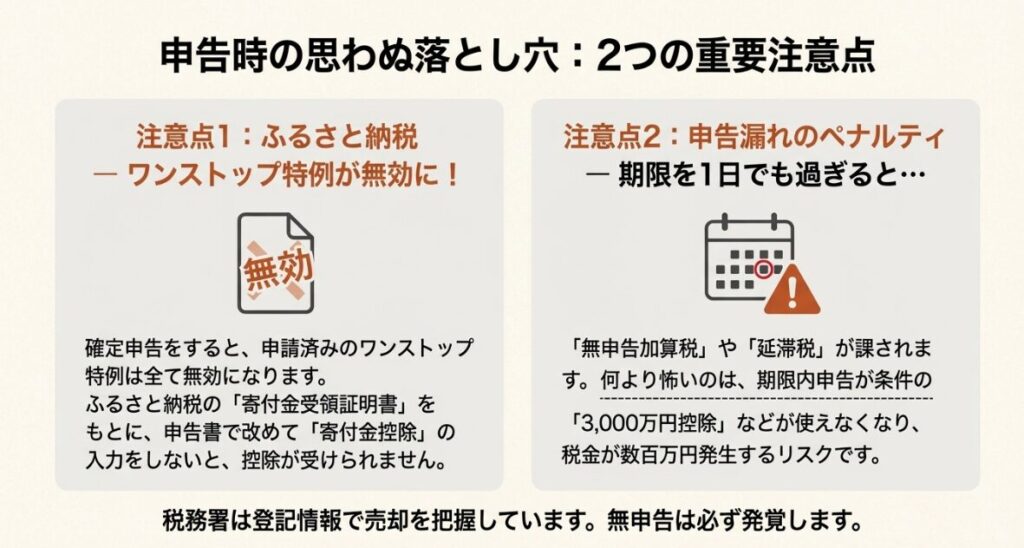

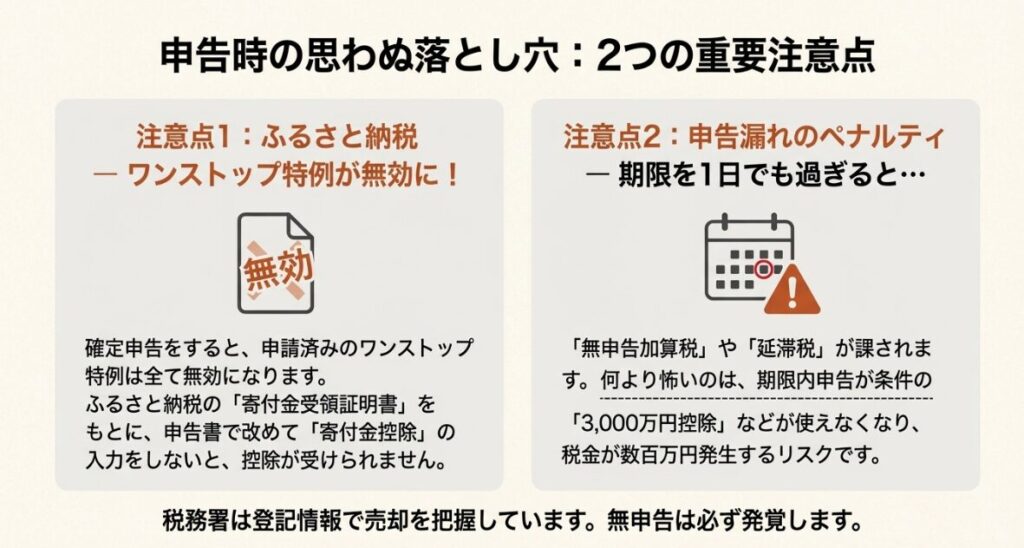

マンション売却で大きな利益が出た年は、所得が増えるため、ふるさと納税の寄付限度額も大幅にアップします。これは、手出し2,000円でより多くの返礼品を受け取れるチャンスと言えます。しかし、「ワンストップ特例」を利用している方は厳重注意です。

ワンストップ特例が無効になる罠

確定申告を行うと、ワンストップ特例の申請はすべて無効になります。つまり、ふるさと納税についても確定申告の書類内で改めて寄付金控除として入力し直さなければなりません。

これを知らずに申告を終えると、ふるさと納税の控除が受けられず、本来の税額より高くなってしまいます。寄付金受領証明書をしっかり管理し、申告書への入力を忘れないようにしましょう。

相続した家の売却で税金を数百万得する裏技を併用すれば、さらに手元資金を増やせるかもしれません。

譲渡損失が出た際の損益通算と還付申告の手続き

もしマンションが買った時より安く売れてしまった場合でも、あきらめるのは早いです。「居住用財産の譲渡損失の損益通算及び繰越控除」という特例を使えば、売却損をその年の給与所得などから差し引くことができます。

3年間の繰越控除で未来の税金を安くする

これにより、すでに源泉徴収された所得税が還付され、翌年の住民税も安くなります。さらに、一回で引ききれなかった赤字は、翌年以降3年間にわたって繰り越すことが可能です。

ただし、この特例を受けるには、売却した物件に5年以上の所有期間があることや、住宅ローンの残高があることなど、特定の条件を満たす必要があります。

損失が出た時こそ、自分での申告によって大きな経済的メリットを享受できる場面だと言えます。相続などでマンションを売却する場合は、こちらの岡山市の終活ガイドにある税金相談窓口も役に立ちます。

マンション売却 確定申告 自分 で についてよくあるご質問FAQ

申告漏れによるペナルティと期限後申告のリスク

確定申告には厳しい期限があり、通常は売却した翌年の2月16日から3月15日までです。この期間を過ぎてしまうと、恐ろしいペナルティが待ち受けています。

無申告加算税と延滞税の重み

本来の税金に加えて「無申告加算税」などの重い罰則金が課されます。何より恐ろしいのは、期限内申告が要件となっている特例が適用できなくなることです。

例えば、本来なら3,000万円控除で税金ゼロのはずだったのに、期限を過ぎたせいで数百万円の税金を現金で納めなければならなくなった、という悲劇も実際に起こっています。

税務署は不動産の登記情報を把握しているため、無申告は必ず発覚すると考えて間違いありません。間に合わないと思っても、まずは簡易的な内容でも期限内に提出し、後で修正するなどの対応を検討してください。

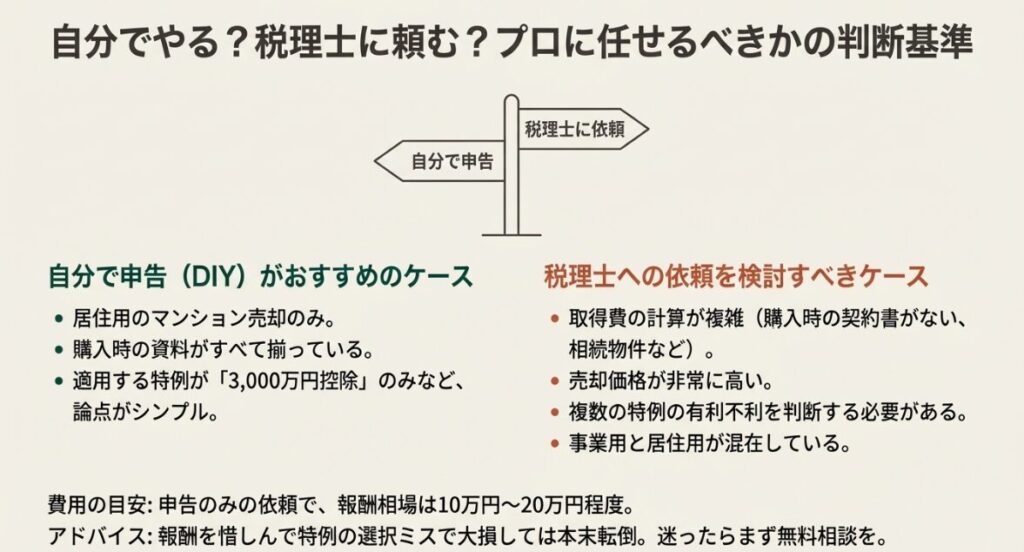

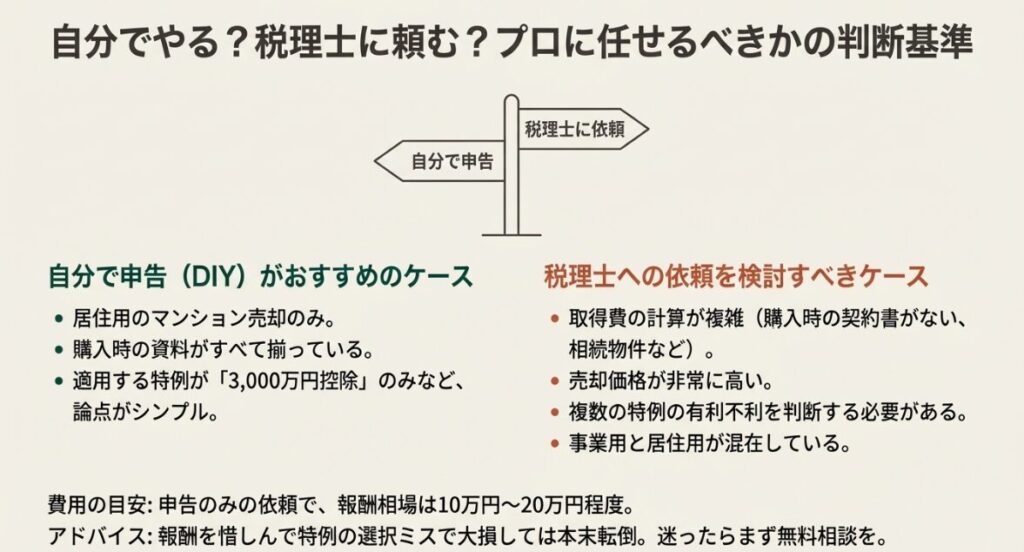

依頼判断の基準と気になる税理士報酬の相場

すべてのケースを自分で行うのが最善とは限りません。申告のみを税理士に依頼する場合の相場は、一般的に10万円から20万円程度です。

物件価格が高い場合や、相続した物件で取得費の計算が極めて複雑な場合、あるいは事業用資産が混ざっている場合などは、プロに任せる方が安心です。

プロに頼むべきかどうかの分岐点

わずかな報酬を惜しんだ結果、計算ミスで税務調査を招いたり、特例の選択ミスで大損したりしては本末転倒です。一方で、自分の居住用マンションで、購入時の資料がすべて揃っており、3,000万円控除を使うだけのシンプルなケースであれば、自分で申告するコストパフォーマンスは非常に高いと言えます。

自分の状況の難易度を冷静に極め、必要に応じてスポットの税務相談を利用しましょう。最近では、相続登記の義務化に伴う不動産整理の相談も増えています。

こちらの相続登記義務化の解説も参考に、権利関係を整理しておくことがスムーズな申告への第一歩です。

共有名義や権利関係でもめているなら、一人で悩まず専門の買取業者に相談するのが解決の早道です。

他社で断られた複雑な物件でも買取りが可能「ワケガイ」で無料相談する

3月15日の期限直前は、税務署の相談窓口も非常に混雑します。特例が適用できるかどうかで税額が数百万円変わることもあるため、余裕を持って1月中には書類を揃えてドラフトを作成しておきましょう。

最後は、e-Taxの送信ボタンをポチッと押す勇気だけ!もし迷ったら、税務署の無料相談を賢く使い倒すのがプロのDIY術です。

マンションの売却や確定申告を自分でする際のまとめ

マンション売却後の確定申告は、自分の資産を守るための最後の大切なステップです。特例の仕組みを理解し、正確な計算を行い、期限内に提出することで、正当な権利として節税を享受できます。

自分での申告は、お金の流れを再確認する良い機会にもなりますが、不安な点があるときは決して無理をせず、税務署の無料相談ダイヤルや税理士の力を借りることも検討してください。

この記事が、あなたのマンション売却を円満に締めくくる一助となれば幸いです。最終的な判断は専門家にご相談の上、慎重に進めてくださいね。

申告の準備と並行して、まずは「今の最高値」を把握しておきませんか?マンション専門の比較サイトなら、自分では気づかなかった売却のチャンスが見つかります。

マンション専門一括査定スモーラで今の市場価値を無料で調べる

\全国対応・分譲マンションに特化!最大9社査定額を一括で比較/

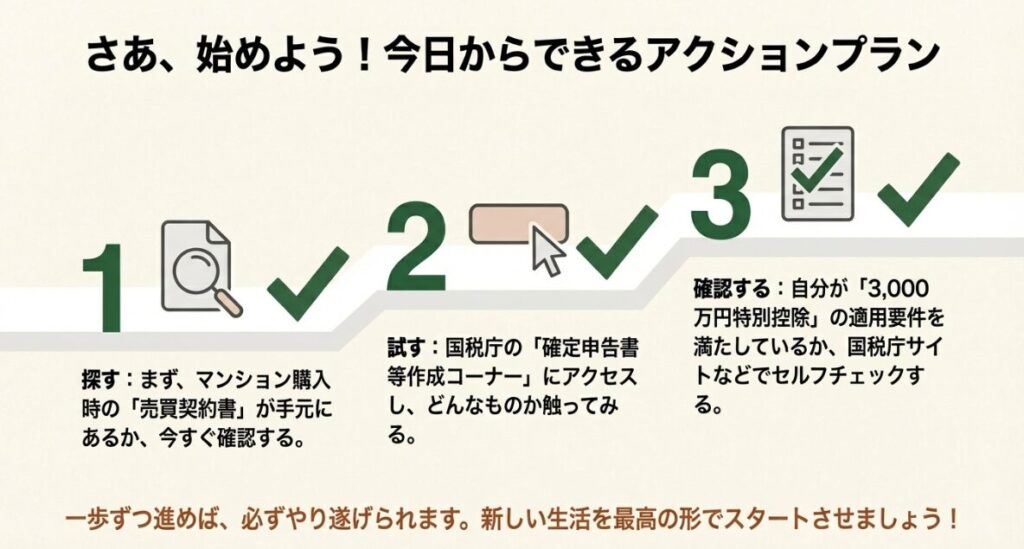

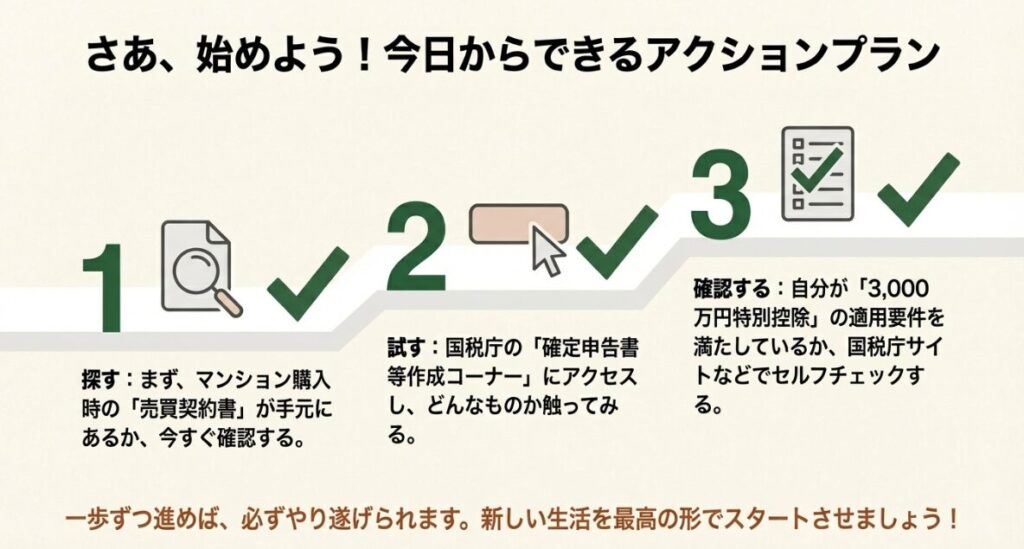

今日からできるアクションプラン

- まず、マンション購入時の「売買契約書」が手元にあるか今すぐ確認する。

- 国税庁の「確定申告書等作成コーナー」にアクセスし、試験的に入力を始めてみる。

- 自分が「3,000万円特別控除」の適用要件を満たしているか、国税庁サイトのチェックシート等で確認する。

一歩ずつ進めば、必ず自分でやり遂げられます!手元に少しでも多くのお金を残して、新しい生活を最高の形でスタートさせましょう!

▼あわせて読みたい関連記事▼